皆さん

あけましておめでとうございます!

2016年の年末に風邪を引き、大晦日はさっさと寝ていつの間にか年越しをしていた竹内です。

シリコンバレーも東京も寒さが厳しいですが、2017年もどうぞよろしくお願いいたします。

さて、「”ほぼ週間” SV-JP Biz.Legal」と勝手に銘打って新規再開したブログ連載も無事2回り目に突入いたしました。

4人のメンバーで1ヶ月に1本ずつ書くということで、2017年中に合計48本は投函できる計算なんですが、、、果たしてどうなることやら・・・なんてそんな弱気なことは言ってられません!!!

がんばって「ほぼ週間」を達成いたします。

さて、栄えある2017年の第一本目は、ちょっと趣向の変わった分析記事から。

昨年、シリコンバレーでのLegal Practice勉強会メンバーである小林キヨさんとご飯を食べていたところ、

「Andreessenとか、そういったトップVCから初期に投資を受けるって、実際どんだけその後の資金調達が有利に働くんですかね?気になるな~」

という話が降って湧いてきました。

昨年の夏ごろに「Series A(とかBとかC)って実際なんぼのもんなのさ?」という記事を書いたのですが、その中で、Redpoint Venturesという著名VCのパートナーであるTomasz Tunguz氏の分析によると、

– Seed RoundからSeries Aにいけたのは全体の27%

– その中で次のSeries Bまでたどり着けたのは35%

– したがって、SeedからSeries Bにたどり着ける可能性は10%程度しかない

ということでした。

今回のお話は、

いわゆるTop VCと言われているところから初期に調達するとこの確率が上がったり下がったりするんでしょうかね?

というお話です。

別の言い方をすれば、

Top VCと言われるところから苦労して資金を引っ張ってくるメリットってその後の資金調達のしやすさとの関係で実際どのくらいあるんだろう?

という言い方もできると思います。

これは気になるね!ということで、「調べてみまっせ!」と言ってから案の定はや1ヵ月半が経ってしまったわけですが笑、ようやくデータがまとまりましたのでこの場を借りてご報告です。

分析の対象としたのは、2016年6月時点のCrunch Baseのデータセットで、以下の手法によりサンプルを抽出しています。

(1) 対象VC

抽出の仕方に悩みましたが、2016年3月13日付けNew York Timesの「The Top 20 Venture Capital Investors Worldwide」に掲載されていたVCのうち、トップ12にランクされていたキャピタリストの所属する以下のVC(合計10 VC)をピックアップし、さらに、これはやっぱ外しちゃいかんでしょうということでAndreessen Horowitzを加えました。

(検討対象としたVCリスト)

Baseline Ventures

Benchmark

Breyer Capital

First Round Capital

Founders Fund

Index Ventures

Lowercase Capita

New Enterprise Associates

Sequoia Capital

Union Square Ventures

Andreessen Horowitz

(2) Seed Roundの抽出

これらのVCが投資家としてリストされている「Seed」または「Angel」ラウンドを行ったスタートアップを抽出しました。これらのVCがリードであるか否かを問わず、およそ「Seed」又は「Angel」ランドの投資家としてこれらのVCがリストされているスタートアップをピックアップしています。

ちなみに、ピックアップの対象としたのは、2011年以降に生じたもののみです。その意味で、対象がやや限定されていますが、さかのぼればさかのぼるほどあまりにもデータが膨大になるので、この辺でお許しいただければと(笑)

(3) Series A/Bの抽出

上記のとおり抽出したSeedを実行した会社のうち、Series A及びSeries Bに進めたスタートアップの数をカウントしました。

(4) M&AでExitしたスタートアップの抽出

次のラウンドに進んでいなかったとしても、M&AによりExitした可能性がありますので、(2)Seed Roundで抽出したスタートアップ名がM&Aされたスタートアップのリストに載っていないかを照合し、例えば、Seedで止まっているもののM&Aにリストされていたスタートアップは、Seedラウンド後にM&Aが起こったものとし、Series Aに進めたかどうかを判断するための母数には含めないこととしました。

(5) その他もろもろの調整

Crunch Baseのデータと睨めっこしているといろいろと発見があるわけでして、必ずしも全部のデータを適切に調整できているかというとそうゆうわけではないのですが、大きく、以下の方針でデータを分類しています。

- 参照したCrunchBaseのデータは2016年6月までのものがカバーされていましたので、例えば2015年後半や2016年はじめにSeed Roundを行ったスタートアップのデータも含まれています。そのようなスタートアップがまだSeries Aを行っていないからといって、これをSeries Aに行けなかったスタートアップとしてカウントするのはフェアではありません。で、色々悩んだ末、さすがにSeed Roundから1年半たってもSeries Aを行わなかったスタートアップはSeries Aに行けなかったとカウントしても不公平ではないだろうという結論に達しましたので、2014年末までにSeed Roundを調達し、その後音沙汰がないスタートアップについては、Series Aに行けなかった会社としてカウントすることにし、逆に、2015年以降にSeed Roundを調達したスタートアップについては、基本的に、Series Aに進めたかどうかを判断するための母数には含めないこととしました。ただし、2015年以降にSeed Roundを調達したスタートアップでSeries Aにすでに到達している会社については、母数に含めています。

- 同じような調整は、Series AからSeries Bに進めたのかを判断するに当たっても行っています。つまり、2014年末までにSeries Aを行ったスタートアップでSeries Bを行っていない、又は、M&Aによって買収されていない会社は、Series Bに進めなかったスタートアップとしてカウントしていますが、2015年以降にSeries Aを行ったスタートアップについては、基本的に、Series Bに進めたかどうかを判断するための母数には含めないこととしました。

- 調達額や期間からして、明らかにSeries Seedの後にPivotしており、Series Aとは言い難いものは、たとえSeries Aと記載されていてもSeries Aには含めず、Seedとしてカウントしています。

- Seedの次に同規模のSeedをやっている場合、最初のSeedは失敗したものと扱い、Series Aに行けなかったSeedとしてカウントし、2度目のSeedに引き続いてSeries Aが存在しているものものについては、2度目のSeedがSeries Aに行けたものとしてカウントしています。

- 同ラウンドが複数の記載されていても(例:2013年1月にSeries A、2013年9月にSeries A)、調達額等の観点からあまりにも不自然でない限りは、そのままデータに反映しています。

- データ上、Series Aが存在していなくても、Series B以降が存在している場合には、Series Aが行われたものとしてカウントしています。

- ラウンドが明示されていないもののうち、金額規模からして次ラウンドと推定されるものは、次ラウンドとしてカウントしています。

(6) その他のその他

他にも細かくああだこうだやりましたが、そんな前提条件をすべて書き出すと大変なことになってしまいますし、わけが分からなくなるので、やめます笑

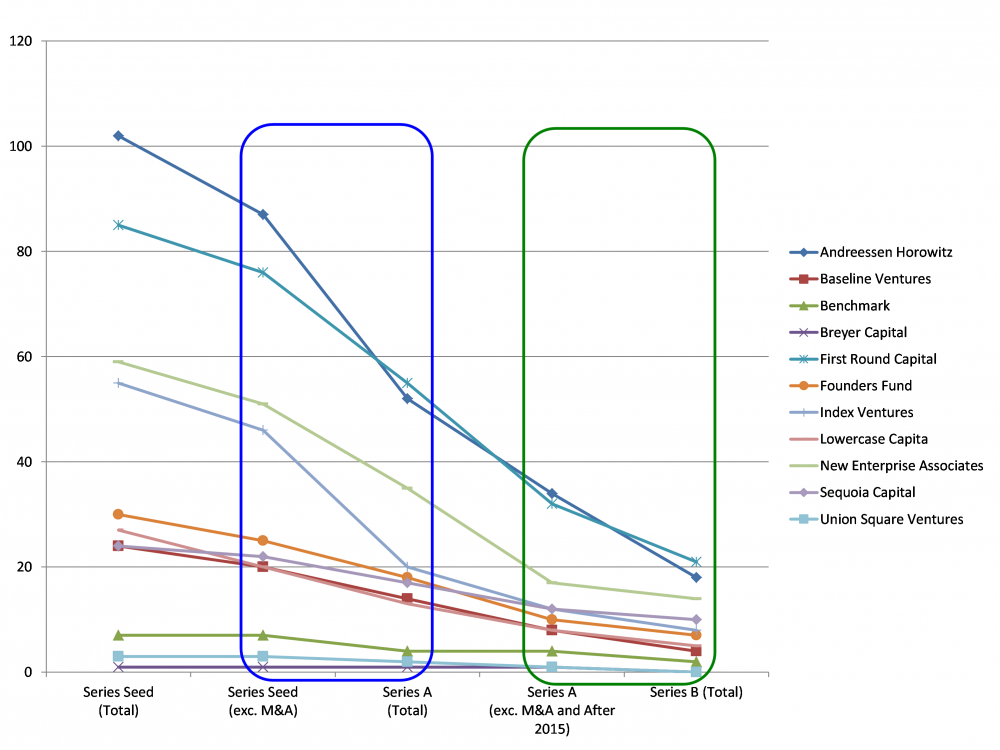

さて、上記の分析の結果、出てきた結果の生データは以下のとおりです。

- 「Series Seed (exc. M&A)」というのは、Seed段階でM&Aされたスタートアップの数を除いたものになります。

- 「Series Seed (Total)」というのは、リストされているVCからシード投資を受けたスタートアップの数になります。

- 「Series A (Total)」というのは、Series Seed (exc. M&A)のうちSeries Aに進めたスタートアップ(2015年及び2016年を含む)になります。

- 「Series A (exc. M&A and After 2015)」というのは、Series Aに進めたスタートアップのうち、M&Aされたスタートアップ及びSeries Aが2015年以降に行われたものを除いたものになります。

- 「Series B (Total)」というのは、Series A (exc. M&A and After 2015)のうちSeries Bに進めたスタートアップ(2015年及び2016年を含む)になります。

- 「TOTAL」は合計数を示していますが、単純な合計にはなっていません。これは、リストされたVCが同一のスタートアップに投資している事例がいくつか見られたからです。そういった重複があったものは、TOTALの欄では1社として扱っています。

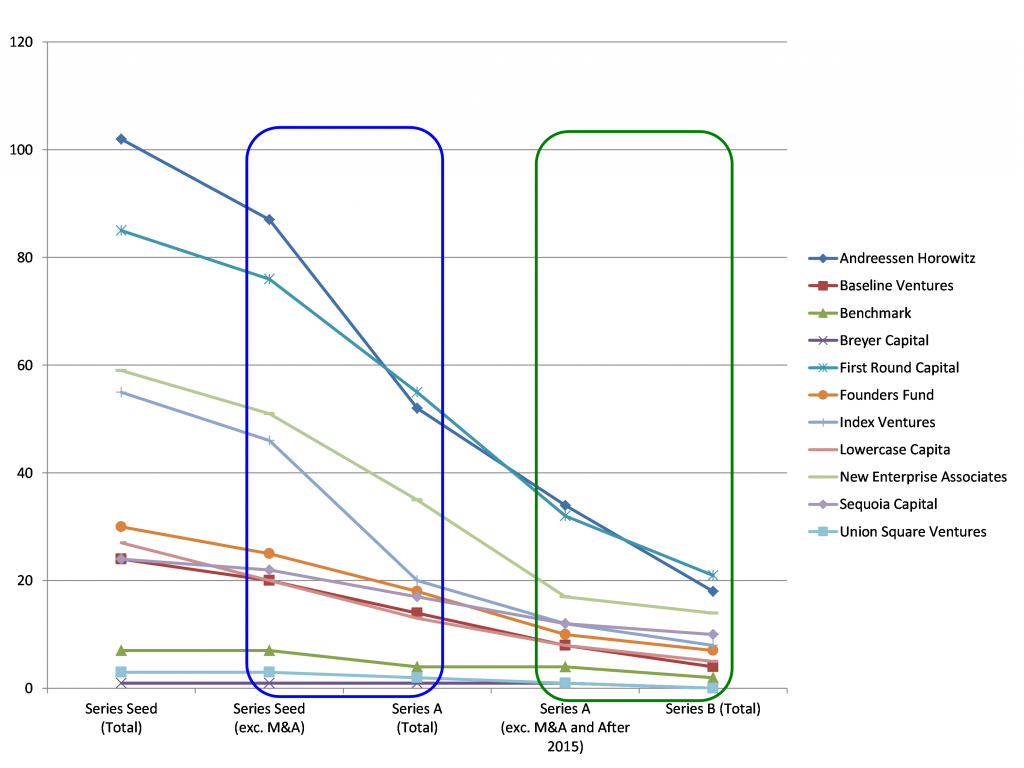

残念ながら数字で見てもなんとなくイメージがつかみにくいと思いますので(苦笑)、上記の数字をグラフで示したものが以下のグラフになります(便宜上、TOTALはグラフ化していません)。

「どの程度SeedからSeries Aに進めるのか」を把握するためには、「Series Seed (exc. M&A)」と「Series A (Total)」を(青の枠線部分)、また「そのうちどの程度がSeries AからSeries Bに進めるのか」を把握するためには、、「Series A (exc. M&A and After 2015)」と「Series B (Total)」を(緑の枠線部分)見る必要があります。

「どの程度SeedからSeries Aに進めるのか」を把握するためには、「Series Seed (exc. M&A)」と「Series A (Total)」を(青の枠線部分)、また「そのうちどの程度がSeries AからSeries Bに進めるのか」を把握するためには、、「Series A (exc. M&A and After 2015)」と「Series B (Total)」を(緑の枠線部分)見る必要があります。

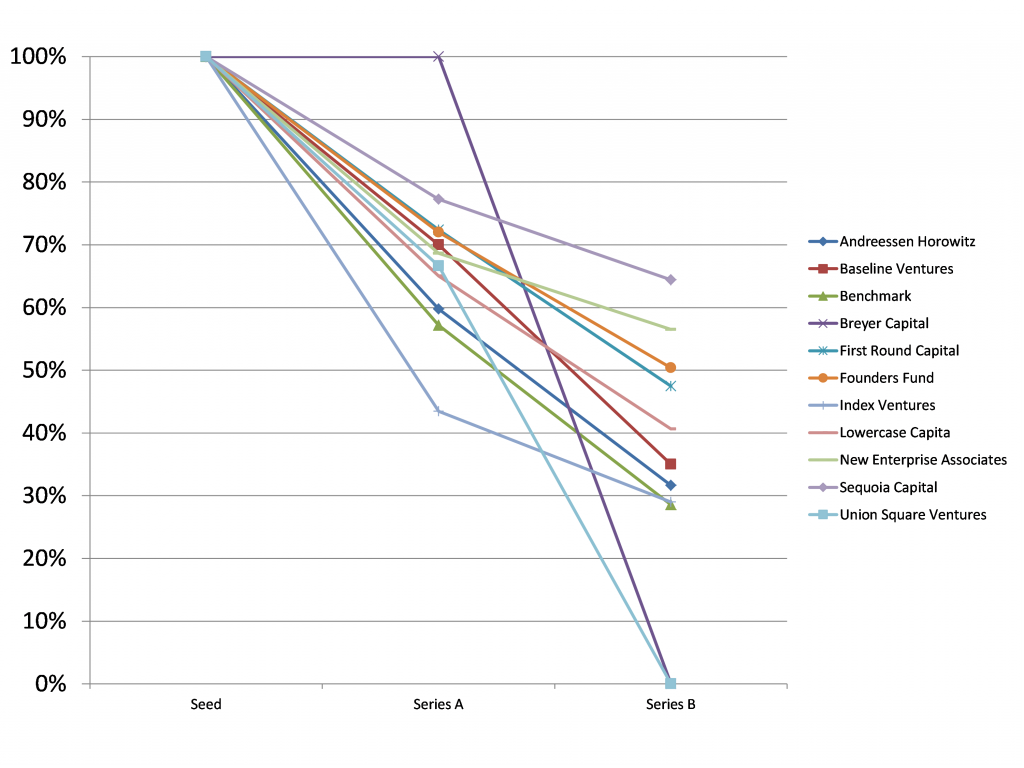

・・・が、生数字をグラフで見てもやっぱり分かりづらいですので(苦笑)、今度は%表記にしてグラフ化してみました。

上のグラフでは、より単純に把握してもらうために、「Series Seed (exc. M&A)」のうち「Series A」に進めたものを%で示しました。また、「Series B」のところでは、「Series Seed (exc. M&A)」のうち「Series A」に進めた%に、「Series A (exc. M&A and After 2015)」が「Series B (Total)」に進めた割合を掛けたものを示しています(必ずしも正確な計算でないことは重々承知ですが、わかりやすさのためにその点は呑むことにしました)。

上のグラフでは、より単純に把握してもらうために、「Series Seed (exc. M&A)」のうち「Series A」に進めたものを%で示しました。また、「Series B」のところでは、「Series Seed (exc. M&A)」のうち「Series A」に進めた%に、「Series A (exc. M&A and After 2015)」が「Series B (Total)」に進めた割合を掛けたものを示しています(必ずしも正確な計算でないことは重々承知ですが、わかりやすさのためにその点は呑むことにしました)。

これを見ると、Seed RoundからSeries Aへのステップは、低いところでもIndex Venturesの43.48%であり、高いところですとFirst Round Capital、Founders Fund、Sequoia Capitalあたりが70%超を記録しています。そのほかも50%後半から60%後半を記録しています。

前回の記事でも紹介したとおり、Series Aにいける可能性というのは、通常30%と言われていますので、ここで紹介したVCさんからSeed投資を受けたスタートアップは、かなり高い確率でSeries Aに進めていることが分かります。ちなみに、「通常Series Aにいけるのは30%」というのはM&AによるExitを考慮していない数字ですので、今回と同じような分析を行えばもう少し高くなる可能性がありますが、それでも、やはりTop VCと言われるところから出資を受けたスタートアップは、一般的なスタートアップに比べてかなり高い確率でSeries Aに辿りつけているようです。

また、Series AからSeries Bにいける可能性も、やはりTop VCと言われるところから出資を受けたスタートアップは、一般的なスタートアップに比べて高いようです。上記のグラフからは必ずしも明らかではありませんが、僕が手元で計算したところによると、Series AからSeries Bにいける可能性は基本的には50%以上であり、New Enterprise AssociatesとSequoia Capitalが出資したスタートアップでSeries Aに行き着いたスタートアップは、80%以上がSeries Bに行き着いています。

その結果、上記のグラフが示すとおり、ここで紹介したVCさんからSeed投資を受けたスタートアップは、少なくとも30%程度、多いところでは50%以上の会社がSeries Bに行き着いている計算になります。

前回の記事でも紹介したとおり、通常のスタートアップがSeedからSeries Bに行き着く可能性は約10%程度と言われていますので、ここでもやはり、やはりTop VCと言われるところから出資を受けたスタートアップは、高い数字を記録していることになります。

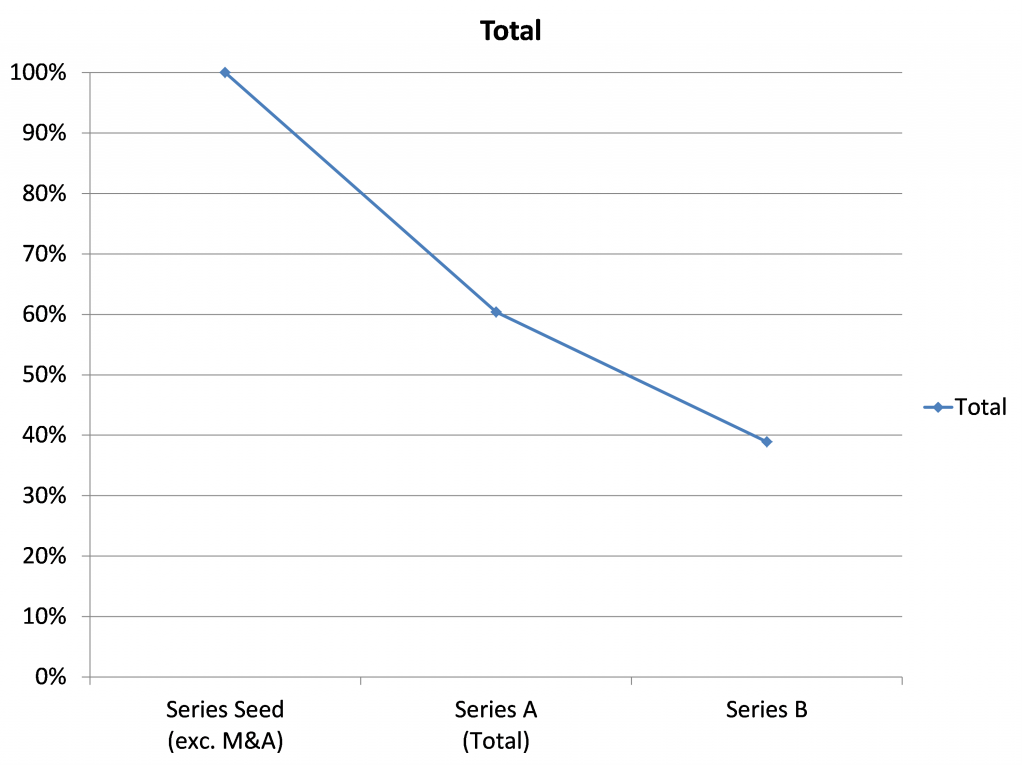

ご参考までに、上記のTOTALの数字をベースに作成したグラフもお見せしますね。

総合的に見ても、Top VCからSeed投資を受けたスタートアップは、そのうち60%以上がSeries Aに行くことができ、40%近くがSeries Bにまでたどり着いていることが分かります。

ということで、今回の記事の結論的には・・・

「Top VCと言われているところから出資を受けているスタートアップは次のラウンドに進める可能性が一般的なスタートアップと比べてかなり高い傾向にある」

という、なんともつまらない結論になってしまいました笑

本当は、

Top VCって意外と役に立ってないんじゃない?

とか、

Top VCって唾つけるだけ付けといてほったらかしも多いんじゃない?

とか、そういった傾向が読み取れたらすんごーい面白かったのですが、意外とまともな結果となってしまい少々失望しています笑

まあそうはいっても、Top VCが最初から目を付けていたスタートアップでも、ほったらかしになっているところはあるわけですし、Series Bに行き着けるのは多くても半分程度なわけですので、そういった点からは、やはりスタートアップというのは厳しい世界なんだなというのが垣間見えるでしょうか。

ちなみに、Seedに投資したTop VCが引き続きSeries Aでも投資するという事例は案外多くありません。Series Aに行った195件中118件と約60%です。これを多いとみるのか少ないとみるのかは人によって評価が分かれると思いますが、残り40%の事例でも、きちんとSeries Aの投資家がついているわけですので、その意味では、

「Top VCが入ることで他の投資家を吸引する力を得ることができる」

ということも言えるかもしれません(Seedで投資した投資家がSeries Aでも投資する一般的な割合を算出していないので、本当にそんな吸引力があるといってよいのかは定かではないですが)。

ということで、今回のポストはここまで。

今回Crunch Baseのデータを色々いじくってみて結構面白かったので、Y CombinatorとかAngel Padとか、いわゆるTop Acceleratorといわれるところが絡んだスタートアップの行く末を追ってみようかなと思っているのですが・・・いかんせん時間がかかるんですよね、分析と結果のまとめに・・・。

で、そんな折につい頭に浮かんでしまったのが、この言葉。

♪♪♪クラウドソーシング♪♪♪

・・・イカンですね笑

このブログの記事は、正真正銘我々4人のお手製記事ですのでご安心ください。

日本のみなさんは、ようやく2017年の営業がスタートしますね。

今年もがんばっていきましょう!!!